HBO MAX의 거꾸로 가는 OTT 전략 : 보수적 or 현실적

이번주 가장 글로벌 OTT의 가장 뜨거운 이슈는 HBO MAX의 모기업인 ‘워너브라더스-디스커버리(이하 WBD)’의 실적 발표 시점에 언급된 WBD의 OTT 전략입니다.

WBD 2022년 실적 발표 : OTT의 커진 손실

우선 실적 발표 부터 살펴 보면, WBD는 HBO MAX와 디스커버리+ 를 합산하여 구독자 숫자를 발표했습니다. 합산 가입자 9,210만으로 1분기 말 보다 170만명 증가했습니다.

다만 미국에서는 30만 감소하였는데요, AT&T의 모바일 이용 중 미사용자 등 허수 가입자를 정리한 결과입니다. 두 스트리밍 서비스의 중복 가입자는 400만 이라고 밝혔습니다.

💁💁 WBD의 실적 발표문

WBD는 분기 광고 수익 27억 달러, 유통 수익 48억 달러, 콘텐츠 수익 20억 달러를 발표했고 스트리밍 사업 부문은 분기에 15억 달러의 손실을 입었습니다.

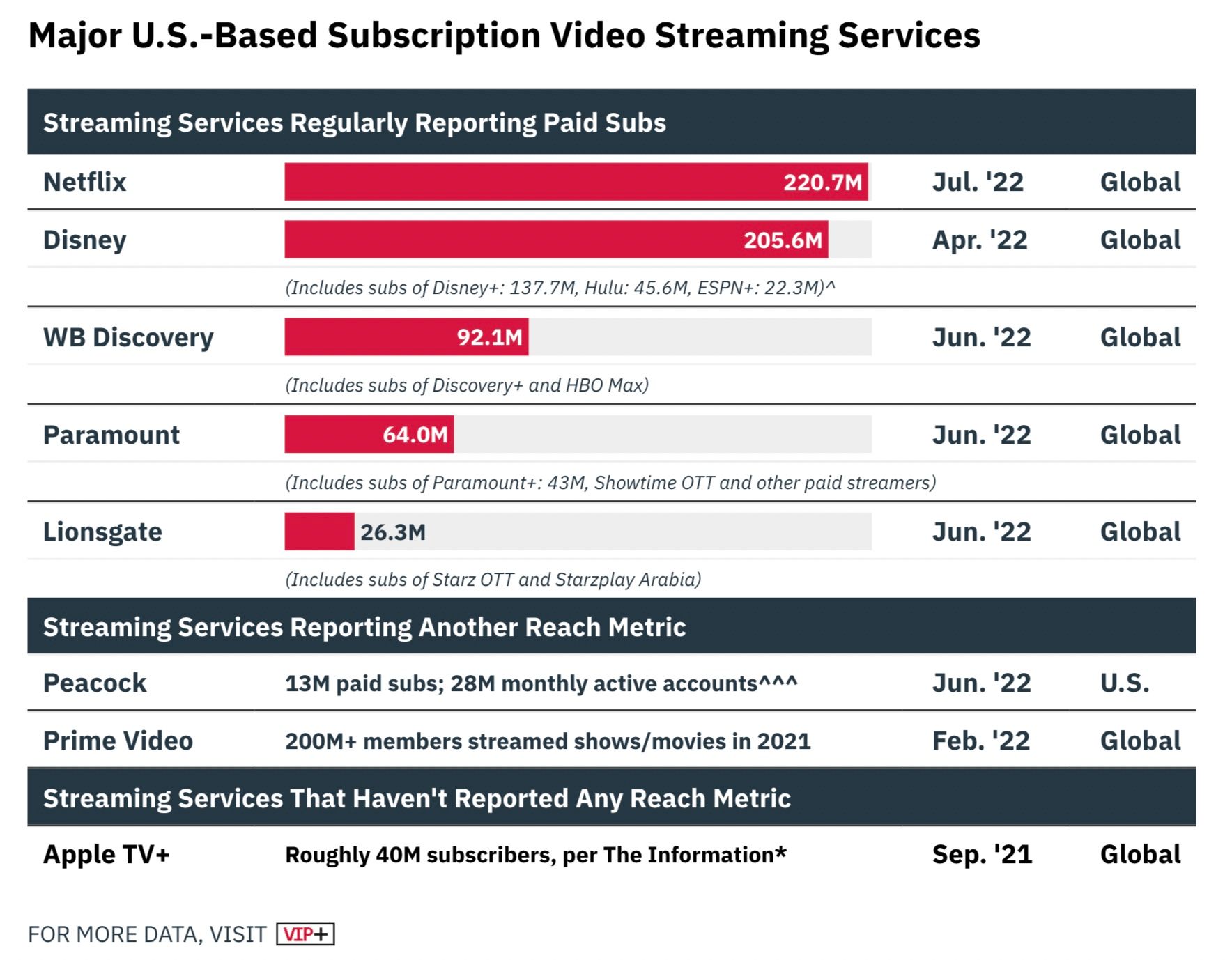

WBD가 방송네트워크의 수익 규모 만으로 디즈니 다음 2위 인데, OTT 가입자 규모는 넷플릭스, 디즈니, 아마존 다음에 위치해 있습니다. 하지만 아래 표에서 보듯이 방송네트워크 사업의 매출 규모에 비해 D2C는 매우 적습니다.

합병 후 CNN+ 철수 등 과격한 의사결정

올해 초 워너브라더스와 디스커버리의 합병 승인 이후 합병 법인의 CEO인 Zaslav (디스커버리의 CEO) 는 긴축 경영을 선언한 바 있죠.

그리고 불과 런칭한지 1개월도 안된 CNN+ 를 과감하게 철수했습니다. 그리고 지난 7월 초 유럽의 어려 국가에서 추진되던 오리지널 콘텐츠 제작도 중단 했습니다.

이때 까지만 해도, 두 회사 합병의 시너지를 찾는 과정에서 불필요한 지출을 막으려는 경영 전략의 일환으로 평가 받았습니다.

HBO MAX 독점영화 ‘배트걸’ 완전 폐기

그리고 실적 발표 2일전, WBD는 HBO MAX가 추진하고 있던 OTT 독점 영화 ‘배트걸(batgirl)’ 의 공개를 중단키로 결정했습니다.

이미 제작이 완료되어 후반 편집중인 9천만 달러가 비용으로 들어간 영화를 창고에 쳐 박아 버린 것이죠. 이는 미국 헐리우드에 큰 충격을 던졌습니다.

이 결정은 팬데믹 기간 동안 워너브라더스의 모든 영화를 HBO MAX에 동시 개봉했던 유통 전략의 완전한 폐기를 의미합니다.

손해를 보면서 스트리밍 가입자를 확보하기 위해 극장의 수익을 포기하는 일은 더 이상 없다는 것인데요, 과거 워너미디어의 의사결정을 완전하게 뒤집어 버린 선언입니다.

영화는 OTT가 아닌 극장 우선

그리고 WBD가 보유한 DC Comics IP를 활용한 슈퍼 히어로 영화들을 확장 시키기 위한 10개년 전략을 수립하는 별도의 팀을 운영할 것이라고 발표하면서 이 IP의 유통은 오로지 ‘극장’ 임을 분명히 했습니다.

WBD CEO 자슬라브의 발표 내용을 보죠.

어쩌면 당연한 말 처럼 보이는 이 발표에 WBD가 OTT에 자원을 더 배정하는 우선 전략을 펼치지는 않겠다는 뜻이 포함된 것이죠.

가깝게는 비즈니스 포트폴리오가 유사한 디즈니그룹과 비교하면 WBD의 OTT 전략은 매우 보수적으로 회귀 했습니다.

발표 후 몇일간 상승하던 주가는 8월 5일 -16% 로 급락하여 시장의 기대는 곧 우려로 바뀌었습니다.

매우 평평해진 WBD의 OTT 전략을 조금 더 깊게 들어가 보겠습니다. 자슬라브는 실적 발표와 함께 2가지의 추가적 스트리밍 전략을 밝혔습니다.

2023년 HBO MAX와 디스커버리+ 통합, 2024년 한국 런칭

첫번째는 이번달인 8월 말에 CNN+가 디스커버리+ 에 제공될 예정입니다.

두번째는, HBO MAX와 디스커버리+ 의 플랫폼 통합을 공식적으로 선언했습니다. 2023년과 2025년 이후 까지의 글로벌 런칭 일정을 밝혔습니다. 통합 플랫폼의 이름은 밝히지 않았지만 HBO MAX를 재활용하는 방안이 검토되는것 같습니다.

통합 OTT는 실시간 기능, 광고 상품 그리고 스포츠 콘텐츠가 추가됩니다. WBD의 모든 콘텐츠가 통합된다는 의미입니다.

한국을 명시적으로 밝히지 않았지만 아시아 지역은 2024년을 예정한 것으로 보면 한국 상륙 일정을 가늠해볼 수 있겠습니다.

WBD도 FAST, AVOD OTT 진입

세번째는 WBD의 고전 영화 라이브러리를 활용한 FAST 서비스의 런칭을 고려하고 있습니다. 워너 브라더스의 고전 영화인 오즈와 마법사, 바람과 함께 사라지다 카사블랑카, 시민케인 등 수백편의작품들은 FAST에서 가장 인기 장르인 영화 채널로 매력적입니다.

그리고 FAST가 WBD의 통합 플랫폼과 연계함으로써 신규 프리미엄 가입자를 연결하는 마케팅 채널로도 작동할 수 있습니다.

HBO MAX가 2021년 6월 광고 상품을 런칭한 이후 1/3 구독자가 이 상품에 가입했습니다. 이미 OTT 기반 광고 사업에도 역량이 쌓이고 있습니다.

파라마운트글로벌의 AVOD인 Pluto TV가 7천만명의 활성화 사용자를 확보했고 FOX의 TUBI는 5,100만명에 달합니다. WBD는 광고 지원 OTT에 하루라도 빨리 진입하고 싶은 것은 당연하겠죠.

OTT는 기존 콘텐츠 자산의 재유통 사업

WBD의 미디어 전략은 자사가 보유한 방송 네트워크 및 영화 스튜디오에서 생산해내는 콘텐츠들을 모든 유통 플랫폼을 통해 수익을 극대화 하겠다는 것입니다.

물론 아래 표에서 보면, 미디어 기업들의 순이익 규모 면에서도 합병 법인의 실적은 그리 좋지 않습니다. OTT 사업을 효율화 하는 것이 경영진의 현실적 판단 이라는 점 또한 무시할 수는 없죠.

특히 현재 마이너스를 지속하고 있는 OTT 사업에 우선권을 주지 않겠다는 것입니다.

느리지만 효율적 OTT 전략?

물론 WBD가 보유한 CNN, Cartoon Network, Food Network, Turner Classic Movies, HBO 등 케이블 네트워크의 미디어 자산과 배트맨, DC 유니버스 등 워너브라더스의 핵심 IP들을 통합 OTT에 제대로 배치함으로써 OTT 차별화를 만들겠다는 자신감일 수도 있습니다.

이 전략은 레거시 미디어의 영향력이 지속 유지되고, 고객을 직접 공략하는 Dicrect to Consumer 에 의해 극장, 케이블 등 기존 유통 접점들이 흔들리지 않는 평화로운 미디어 경쟁 구도라면 매우 합리적 입니다.

하지만 경기 불황기가 지속되어 다소 OTT 경쟁이 주춤하고 있다고 하더라도 디즈니, 넷플릭스, 파라마운트+, 애플TV+ 등이 기존의 룰을 깨고 이용자들을 OTT로 끌어들이기 위해 파격적 콘텐츠 전략을 펼치는 상황에서 적합한 전략일 수 있을까요?

토종 OTT에 시사점 : 기존 IP 의 효율적 활용

WBD는 디스커버리 출신의 CEO가 워너미디어의 리더쉽 주제들을 모두 지우고 ‘느린 속도의 효율적 미디어 전략’을 펼치는 초입에 있는데요, WBD의 이런 전략은 통합 OTT 가 글로벌로 확장되는 과정에서 얼마든지 공격적으로 변화할 수 있습니다.

이런 보수적 의사결정을 보며 한국의 미디어 기업들도 고민해볼 꺼리가 많아보입니다. 특히 토종 OTT들이 보유한 자사의 콘텐츠 IP를 제대로 활용하고 있는 것인지, 오리지널 경쟁을 위해 새로운 것들에 몰두하는 것은 아닌지, 장기적으로 OTT의 투자가 전체 미디어 사업의 포트폴리오 경영에 미칠 재무적 위험도는 없는지 등에 대한 점검도 필요하다는 점일것 같습니다.

‘차별화가 살길’ 인것 처럼 보이는 OTT 경쟁에서 ‘내가 가진 것들 부터 잘 정돈 하자’는 WBD의 보수적 베팅을 곱씹어볼 필요도 있겠습니다.

jeremy797@gmail.com